Crédito: originación

La originación de crédito es el proceso mediante el cual un solicitante aplica para un nuevo crédito y el prestamista analiza la viabilidad de su solicitud. Sus pasos son: solicitud, evaluación, decisión, formalización y desembolso.

Como con el fideicomiso, el crédito tiene su origen en la confianza. De Wikipedia:

Se presta algo confiando en que va a ser devuelto. Y esa es la parte importante de la historia que hay que saber. No vamos a hablar de los orígenes del crédito, sino de sus aspectos técnicos. Hoy, específicamente, de su originación.

Originación

Solicitante y prestamista pueden ser personas naturales o jurídicas, individuos o instituciones. La entidad donde nace el crédito se llama «entidad originadora».

Como un crédito originado en una empresa privada no cumple los mismos procedimientos y es libre de no pedir los mismos requisitos que las entidades de intermediación financiera (EIF), los créditos originados fuera de las EIF no pueden ser comprados de manera directa por éstas (sí pueden ser titularizados, y esta norma la veremos en otro capítulo). Igualmente, una EIF no puede vender sus créditos a una entidad que no esté supervisada por la ASFI, sólo a otras EIF.

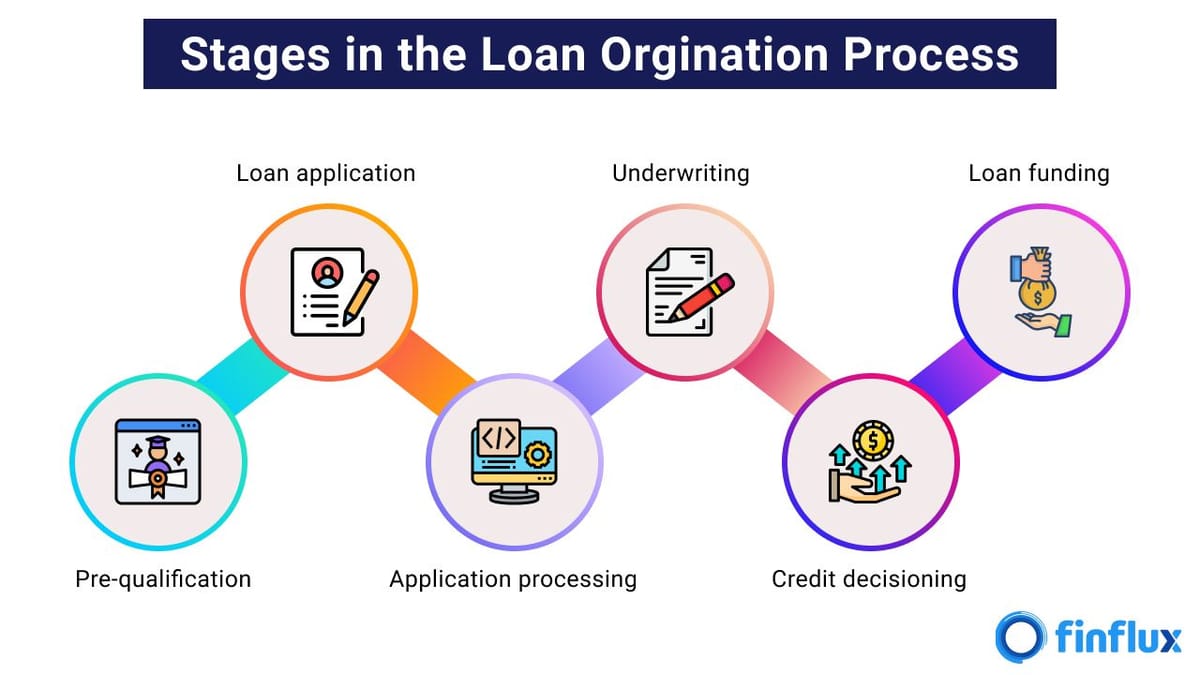

Los pasos de la originación son:

- Solicitud de crédito. Información personal y financiera, propósito del préstamo, tasa y plazo, permiso para recabar información en burós, entre otros.

- Evaluación y análisis de riesgos. Revisión del historial crediticio y deudas actuales, capacidad de pago, estabilidad de ingresos, boletas, impuestos, etc. Determinación del tipo de crédito para el que el solicitante es apto. Es probable que el prestamista solicite documentación adicional.

- Decisión. ¿Se aprueba o no? Si sí, se establecen términos y condiciones: tasa de interés, plazo, monto, garantías, cláusulas.

- Documentación y formalización. Se firma contrato entre prestamista y prestatario, con los términos acordados.

- Desembolso de fondos.

De underwriting hablamos otro día.

Sistemas de gestión de originación

Ahora bien, una institución financiera tiene que originar —es decir, recibir solicitudes y procesar— una gran cantidad de créditos. Hacerlo manualmente es tedioso y burocrático (lo sabemos todos), y se presta a que se pierdan documentos. Con un sistema se agiliza el proceso, se ahorran recursos, se minimizan riesgos, se sirve mejor al cliente.

En Bolivia, la mayoría de los sistemas de originación suelen tener un solo frontend para la entidad originadora; el solicitante entrega su documentación en físico (con suerte por Whatsapp o correo) y espera. Existe la oportunidad de mejorar esta situación.

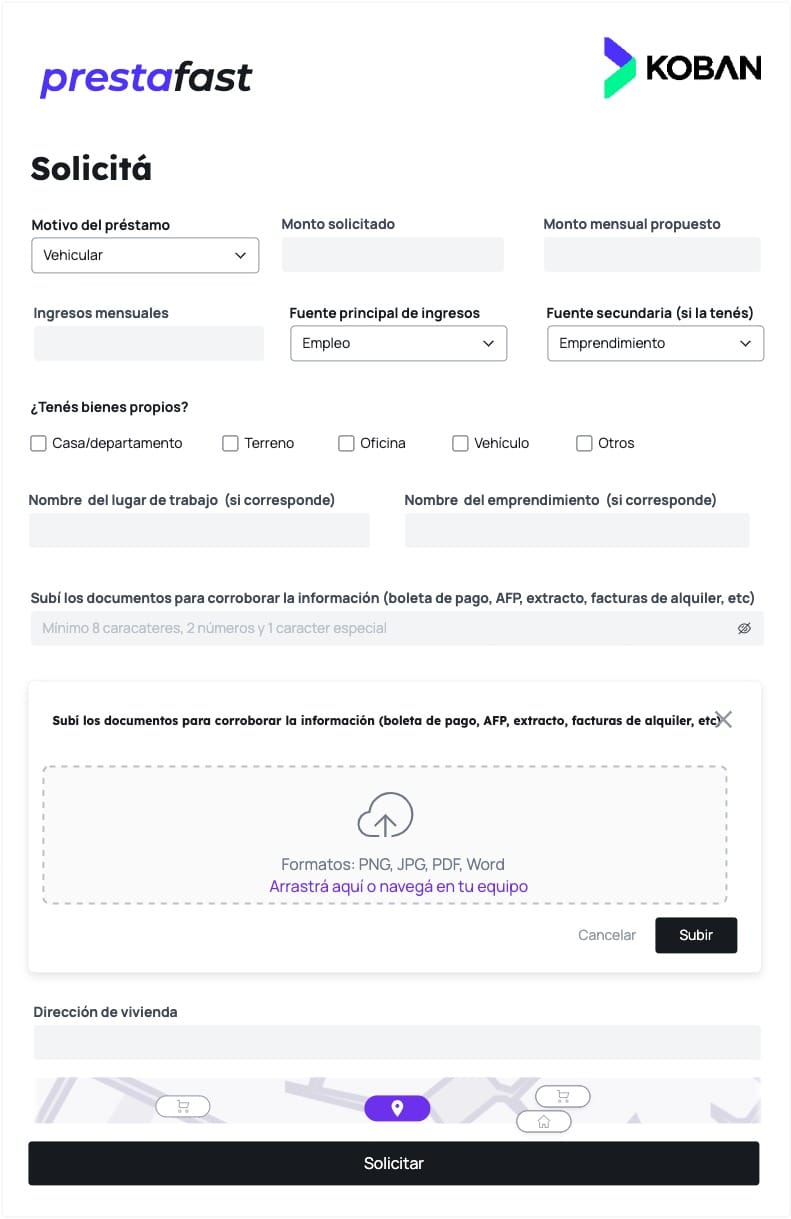

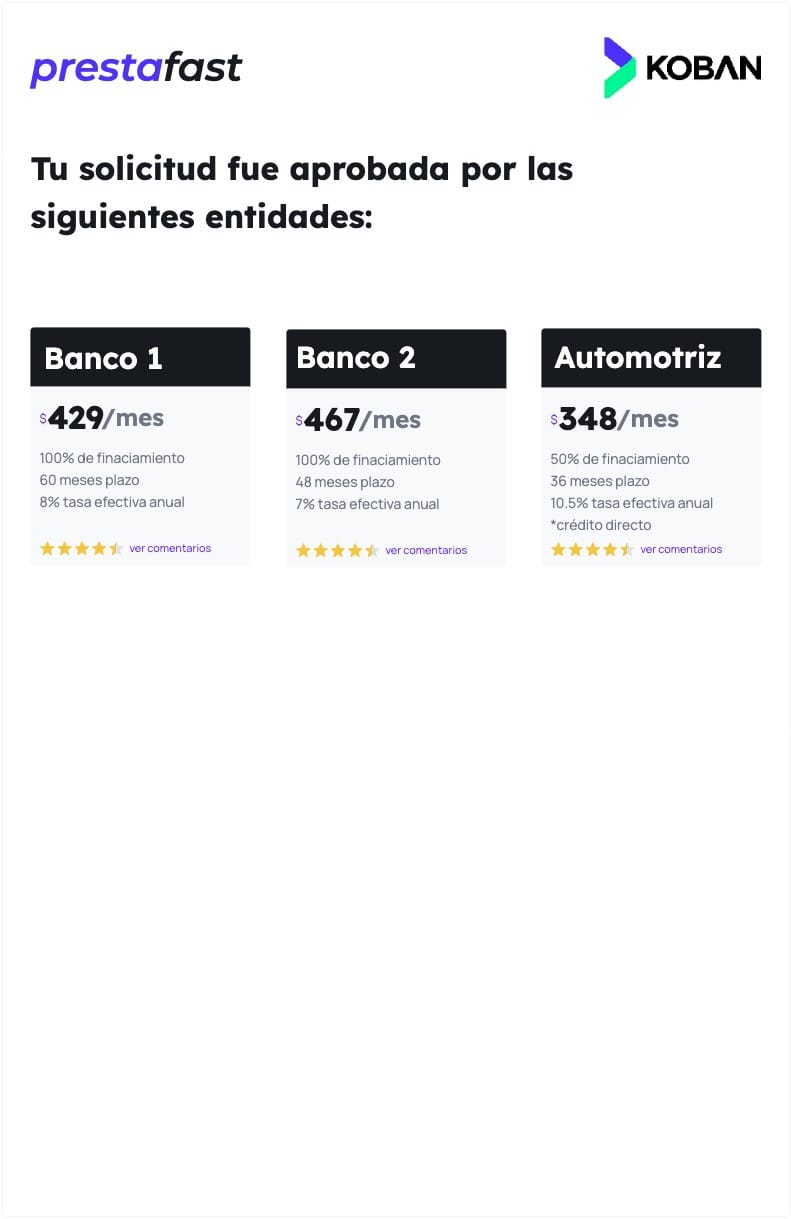

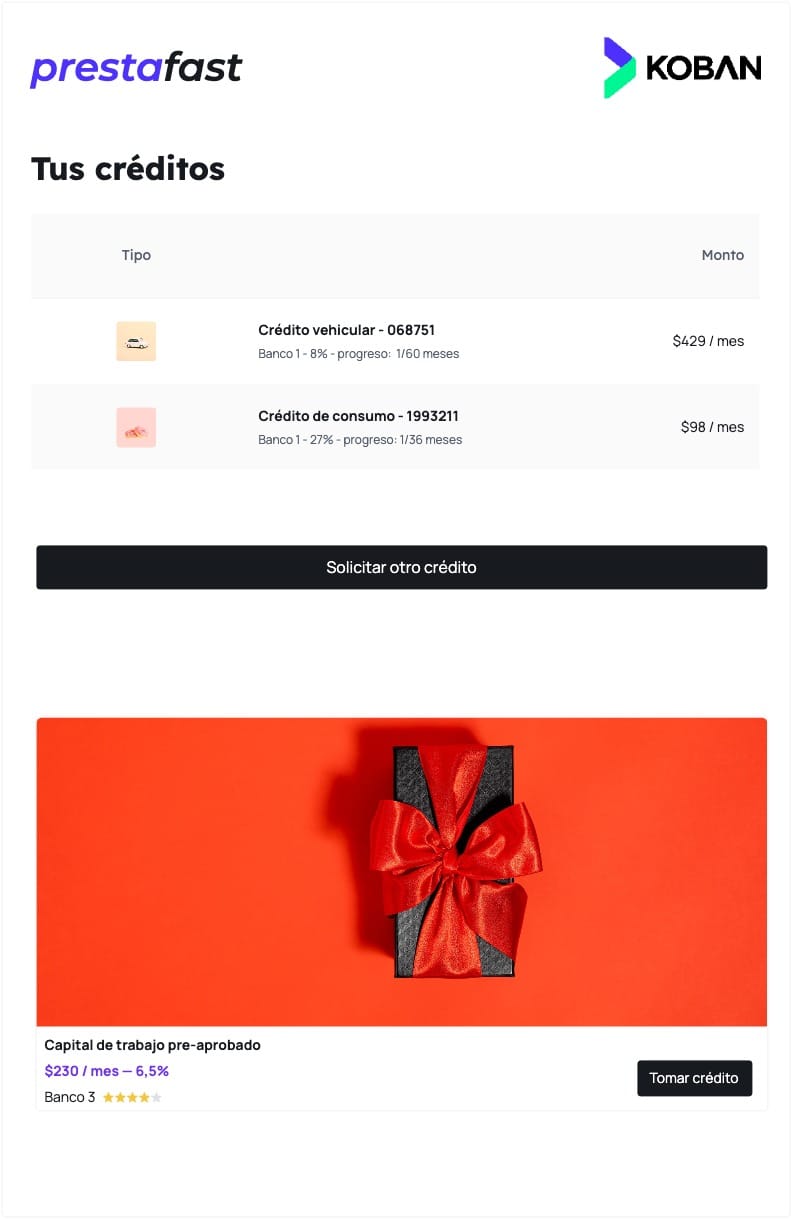

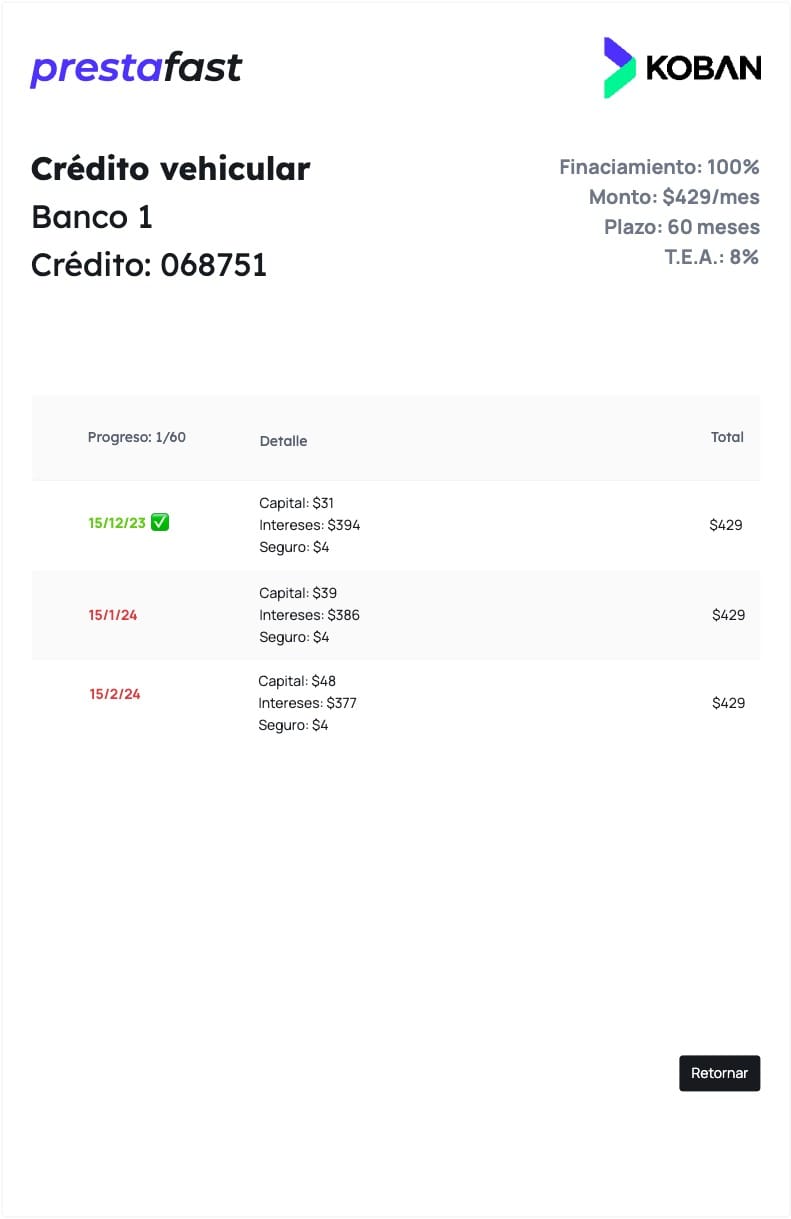

En un producto ideal, podríamos tener un frontend para el prestatario con pantallas para solicitar créditos, hacer seguimiento de su solicitud e incluso —en un mercado más desarrollado— elegir diferentes opciones de financiamiento y que existan ofertas de créditos pre-aprobados. Ahora mismo, el cliente de un banco sólo puede ver información limitada de cada crédito ya existente (tipo, número de crédito, montos, fechas, tasas, pero no términos y condiciones), y no tiene soporte directo en la aplicación.

(Algunos ejemplos de frontend para prestatario:)

Pero un mercado de créditos digital es cosa casi imposible en nuestro país. Nada se debe diseñar sin tener en cuenta quién y cómo va a usar el producto, el funcionamiento del mercado y la legislación. Es necesaria una etapa de discovery exhaustiva con los stakeholders: entidades financieras, prestatarios, ASFI e incluso análisis de otros softwares existentes.

En el transcurso podríamos descubrir que del lado de la orginadora se necesita una solución que reciba carpetas digitales, haga el análisis de riesgo y tome la decisión por medio de un algoritmo para tener menos agentes de crédito, o que todavía no tienen confianza en un sistema que funcione así. Podríamos descubrir que quieren tener un dashboard con información detallada de la cartera, pero también información del mercado y los competidores; que quieren poder modificar los límites, términos y condiciones de su cartera según esta información, o que lo seguirían decidiendo cada «x» meses. Que reportan a la ASFI mensualmente en «y» o «z» formato; que necesitan un sistema de KYC y otro de AML; que necesitan un CRM... En fin...

Del lado del cliente final podríamos descubrir necesidades de mercado que entran dentro de la normativa y que son fáciles de implementar, cosa que podríamos tener como valor agregado. De esto último se trata la creación de tal plataforma.

Orígenes

Quien quiera conocer la historia del crédito puede agarrar el libro de David Graeber En deuda: los primeros 5000 años (disponible aquí en Kindle). De su descripción en Amazon:

Comments ()